旭辉控股集团(00884.HK)公司债重组方案出炉。

6月16日,澎湃新闻获悉,6月27日至6月30日,旭辉控股集团旗下7只公司债券将召开线上债权人会议,审议债券重组的议案。

7只公司债券分别为PR旭辉01、H20旭辉2、PR旭辉03、H21旭辉1、H21旭辉2、H21旭辉3、H22旭辉1等,本金额约100. 6095亿元。这是旭辉控股集团旗下存续的所有公司债券。

重组方案包括调整增信措施,以及提供重组方案其他选项,包括债券购回选项、旭辉控股集团股票经济收益权选项、以资抵债选项、一般债权选项,若上述选项债券持有人均未选择,则进入全额留债长展期方案。

议案显示,持有人会议须由持有本期未偿还债券总额且有表决权的二分之一以上的债券持有人出席方可召开。同时,会议决议须经出席会议的未偿还债券总额且有表决权的二分之一以上的债券持有人同意方能形成有效决议。

根据债券重组方案安排,各选项将按顺序、分阶段开放申报登记:首先开放申报登记;待债券购回选项获配结束后开放股票选项;待股票选项获配结束后开放以资抵债选项;待以资抵债选项获配结束后开放一般债权选项。

债券购回选项。议案通过后3个月内启动债券购回,并在购回结果公告后1个月内完成付款。购回总金额不超过2亿元,折价回购,价格为18%的债券面值,但持有人需放弃已产生的全部利息。购回后债券注销,未参与者可另选其他重组方案。

股票选项。持有人还可以把债券换成旭辉控股集团的股票收益权,但不是直接拿股票,而是由信托公司代持。每100元债券可兑换68股股票,预计增发股票数量不超过6.8亿股。持有人可在增发完成后的30个月内每月指令卖出股票,未卖出部分会在第29个月起强制按市价出售。

以资抵债选项。方案允许债权人将债券置换为旭辉控股集团旗下房地产项目的收益权,涉及北京国祥府、北京国祥雲著、广州光屿南方及上海长寿路旭辉里等项目的部分股权,总对价规模不超过60亿元债券面额。每100元债券可置换36份信托优先份额,对应底层项目资产收益权。选择该方案的债权人需豁免债券全部未付利息。

记者注意到,较旭辉控股集团5月23日公布的初步方案,以资抵债选项中,每100元债券可置换的信托份额由35份增加至36份。同时,旭辉不对以资抵债选项中的信托份额托底:本次信托计划无固定期限,信托份额的偿付金额和偿付时间取决于拟抵债资产的运营或处置情况,发行人不对信托份额的偿付承担连带责任。

债权人还可将所持债券按1:1比例转换为对发行人的非债券形式一般债权。转换后的债券份额将予以注销,该选项不设规模上限。最终兑付日为2034年1月18日,基准日后利率为1%单利。方案提供包括沈阳铂辰时代项目在内的多个地产项目股权收益权作为增信资产。

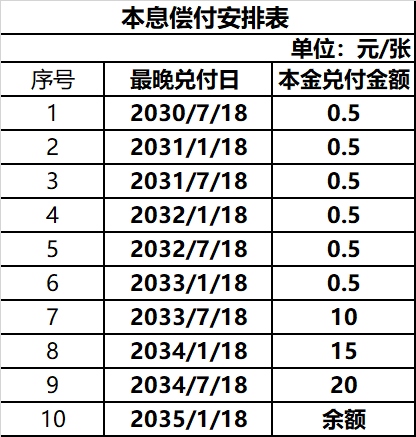

全额留债长展期方案则是展期9.5年,利息则降至1%。存续公司债券的未偿还本金兑付期限调整为自2025年7月18日(以下简称“基准日”)起9.5年,到期日调整为2035年1月18日,自基准日(含)起按照1%单利计息。

还没有评论,来说两句吧...